對剛踏入美股市場的新手而言,選擇太多,可能會讓你感到不知所措、難以做決策。

在這種情況下,買進ETF是一個不錯的選擇(一籃子的股票!)本篇將告訴你:QQQ是一款追蹤美國頂尖科技股的ETF,具有高度成長性和風險承受度。

特別適合想分散投資科技股、積極追求成長的你。

QQQ成分股,有哪些?

QQQ配息和成本,該怎麼看?誰適合投資QQQ?

這些問題的提出,能幫你更好把握住投資方向!

像在茫茫宇宙中,找到一顆「明亮的指引之星」讓你在美股市場中,

快速找到定位,抓緊投資良機

避免無法陷入恐慌,造成不必要的損失。

QQQETF簡介,讓你一次就搞懂!

美國股市在全球金融市場中,具有舉足輕重的地位,市值龐大,當中也包含了許多科技、創新的公司。隨著科技越來越快速的發展腳步,許多人將目光投向美股市場,並尋找適合自己的一個投資機會。

但是,股市中充滿變數與風險。

只要遇上突如其來的市場震盪,就可能讓你的錢從此人間蒸發…。在這樣的市場環境中,要如何跟上趨勢,同時又降低風險、確保回報呢?那你一定要來好好了解:QQQ以及QQQ的成分股!

QQQ屬於交易所交易基金(ETF),在1999年成立,追踪 Nasdaq-100 指數,包括美國最有創新力和市值最大的100家非金融公司,其中多是科技和網路相關企業。

投資QQQ 相當把錢投到市場上最有潛力的科技巨頭,享受他們帶來的回報。目前資產管理規模,已在1600億美元左右。

什麼是「交易所交易基金(ETF)」?

ETF是Exchange-Traded Fund的縮寫,結構類似共同基金,但交易方式與股票相同。

ETF通常追蹤某個指數,例如:標普500指數、那斯達克100指數等,並將指數中的各種資產,如股票、債券、商品等,按照一定比例組合起來。ETF在交易所上市交易,你可在交易時段內隨時買入或賣出,你可使用各種股票交易策略,例如:限價單、止損單等等。

ETF就像在超市買綜合水果籃,裡面有蘋果、香蕉、橙子多種水果,省去了挑選和搭配的煩惱。通過購下ETF,讓你輕鬆實現多元投資,降低風險。

QQQ 的出現,讓投資人更方便投資「美國最具潛力的科技公司」不需要自己挑選股票。

現在,QQQ 已成為市場上非常受歡迎的 ETF 之一,無論是剛接觸美股的新手,還是有豐富經驗的投資者,都非常喜歡 QQQ。接下來讓我們進一步了解QQQ成分股吧!

| 基本資料 | |

| 代號 | QQQ |

| 全名 | Invesco QQQ Trust |

| 追蹤指數 | NASDAQ-100 Index(那斯達克100指數) |

| 發行時間 | 1999/3/10 |

| 費用率 | 0.2% |

| 投資標的類型 | 大型成長股、科技股 |

| 投資的區域 | 美國 |

| 持股的數量 | 102 (定期會更新) |

QQQ成分股,有哪些?

QQQ追踪的指數:Nasdaq-100

在了解QQQ成分股之前,讓我們先搞懂Nasdaq-100指數有什麼特別?Nasdaq-100指數(Nasdaq-100 Index)是一個股票市場指數,由美國納斯達克證券交易所(Nasdaq Stock Market)創立。

該指數包含納斯達克證券交易所上市的前100家市值最大、非金融類的公司。由納斯達克證券交易所的公司,而且主要以科技、創新產業為主,因此Nasdaq-100指數在很大程度上反映了這些行業的表現。

它可以被看作是「一個運動員團隊」由納斯達克證券交易所上市的100位表現最出色的運動員組成。這些運動員各來自科技、互聯網、生物技術等高科技和創新領域。而金融類公司不包括在內,就像運動員團隊中不包括教練或其他工作人員一樣。換句話說,如果你想了解「高科技和創新行業」的競爭狀況和表現,關注Nasdaq-100指數將會是一個很好的選擇。

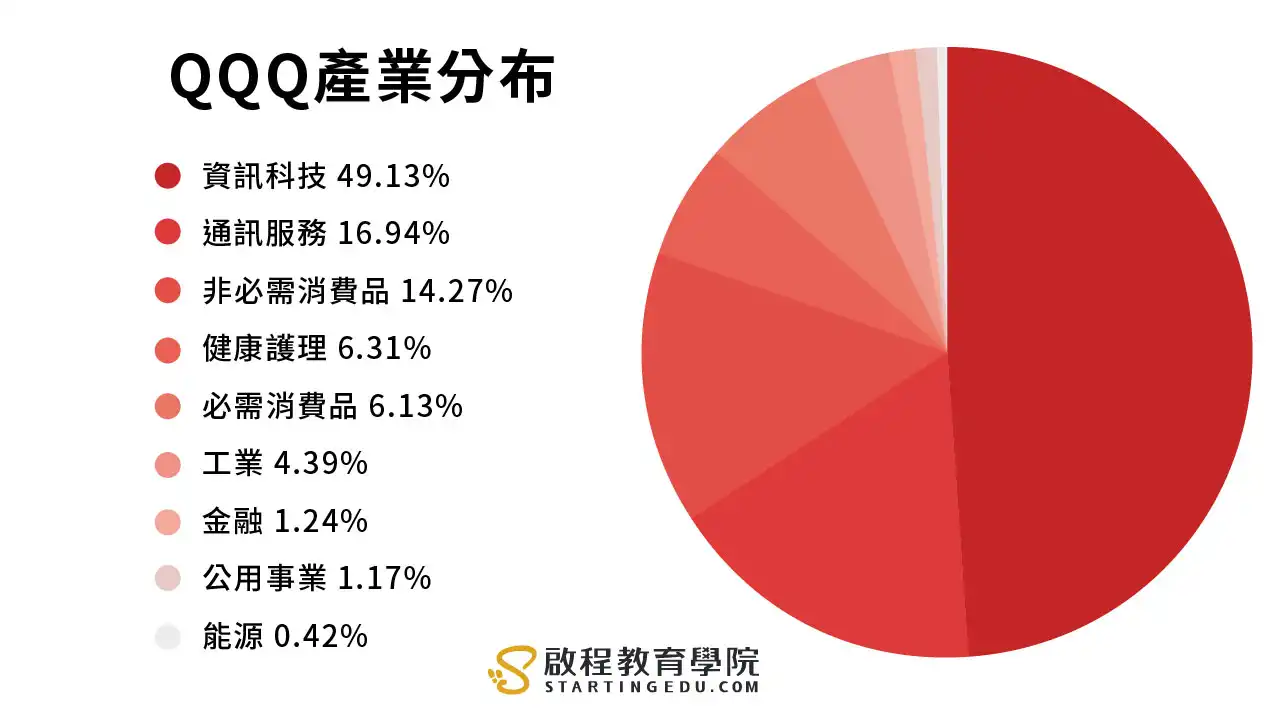

QQQ產業分布

QQQ成分股排名前三的產業,分別是:資訊科技(49.13%)、通訊服務(16.94%)、非必需消費品(14.27%)請注意,這些比例可能會隨時間和市場變動而變化。

因此,在查看最新數據時,建議查閱QQQ的官方網站。

| 產業 | 比重 |

|---|---|

| 資訊科技 | 49.13% |

| 通訊服務 | 16.94% |

| 非必需消費品 | 14.27% |

| 健康護理 | 6.31% |

| 必需消費品 | 6.13% |

| 工業 | 4.39% |

| 金融 | 1.24% |

| 公用事業 | 1.17% |

| 能源 | 0.42% |

QQQ成分股:前10大持股

在QQQ成分股中,光是前10大持股就佔超過一半的比重,大約有53%。

這些企業都是在市場上具有很高的地位和影響力,也都是科技公司,例如:蘋果、亞馬遜、谷歌母公司Alphabet等!談到科技股,其實應該把它當作,相對過去傳統產業的概念來理解。

它並不是一種特定的產業類別。因為科技股會隨著時間和科技進步不斷變化,很可能在數十年後,現在被當作是科技股的公司變成了傳統產業。換句話說,資訊科技、網絡技術、移動設備等的新技術,不表示它們在未來一定屬於科技產業。

以下是QQQ成分股的前10大持股公司:

| 排名 | 公司名稱 | 股票代號 | 比重 |

|---|---|---|---|

| 1 | 微軟公司(Microsoft Corp.) | MSFT | 13.33% |

| 2 | 蘋果公司(Apple Inc.) | AAPL | 12.64% |

| 3 | 亞馬遜(Amazon.com Inc.) | AMZN | 6.32% |

| 4 | NVIDIA Corporation | NVDA | 5.20% |

| 5 | Meta Platforms Inc. | META | 4.06% |

| 6 | Alphabet Inc. Class A (Google) | GOOGL | 3.81% |

| 7 | Alphabet Inc. Class C (Google) | GOOG | 3.78% |

| 8 | Tesla, Inc. | TSLA | 3.04% |

| 9 | PepsiCo Inc. | PEP | 2.00% |

| 10 | Broadcom Inc. | AVGO | 1.98% |

QQQ配息與成本,怎麼看?

QQQ內扣費用

知道了QQQ成分股之後,我們在投資QQQ時,更需要注意的是內扣費用,包括:管理費和手續費等。

對於QQQ而言,其總費用比率(expense ratio)為0.20%,意味著每年需要支付20美元的費用,以換取每1萬美元的投資。相對於其他同類基金,QQQ的費用比率算是中等水平。

像是:知名的指數型ETFVTI,只有收0.03%左右,在台灣的國民ETF都有的0050,卻高達0.4%左右。

QQQ追蹤誤差

知道了QQQ成分股之後,你去比較QQQ ETF和NASDAQ-100 Index的年化報酬率,你會發現5年期兩者的報酬,追蹤誤差在0.24%,而10年期的追蹤誤差在0.26%,在ETF中誤差算是很小的!

作為一個追踪Nasdaq-100指數的ETF,它的目標就是把追踪誤差保持在最低水平。換句話說,投資人可更準確把握其所持有的資產與標的指數之間的關係,從而更好地評估投資組合的績效。

什麼是「追蹤誤差」?

追踪誤差是衡量一個投資基金(如ETF或指數基金)的實際表現,與它想要模仿的指數表現之間的差距。簡單來說,追踪誤差就是基金表現,跟指數表現之間的落差。

想像一下,你參加了一場模仿秀比賽,你的目標是模仿某位歌手。如果你的模仿表現非常接近原唱,那麼你的「模仿誤差」就很小;反之,如果你的模仿表現與原唱者相差很遠,那麼你的「模仿誤差」就很大。

同樣,在投資領域中,追踪誤差就像是模仿誤差。而追踪誤差可能受到「管理費用、交易成本和其他因素」的影響。投資者通常希望追踪誤差越小越好,因為這意味著基金能更好地模仿指數的表現。

QQQ配息情況

知道了QQQ成分股之後,你也要知道QQQ是怎麼分配利潤的!QQQ也是一個分配型基金,意味著它會將持有股票的股息分配給投資人。

配息方式是季配息,在3月、6月、9月、12月會發放股息,過去5年每股股利平均約1.7元。雖然QQQ從發行以來不曾中斷配息,紀錄良好,股息殖利率約為0.5%,可是與其他指數型ETF相較而言還是偏低。

我們覺得投資QQQ的人,通常是希望享受到美國科技股強勁的增長幅度。

更關注的應該是:股價是否隨著公司的成長而上升,從中得到價差的收益,並非每季度的配息。換句話說,配息與股息殖利率,都不是投資QQQ 最重要的考慮因素。

QQQ收益表現如何?

QQQ年化報酬率和價格走勢

知道了QQQ成分股之後,我們也要知道QQQ年化報酬率和價格走勢。

過去十年來,QQQ的年化報酬率一直保持在相當不錯的水平。截至目前,QQQ的10年年化報酬率約為20%表現優異,吸引了大量投資者的關注。

QQQ的價格走勢與QQQ成分股的表現密切相關。過去幾年,科技、消費電子、生物科技等行業的崛起,帶動了美股市場的快速發展,尤其是QQQ成分股相關的公司。因此QQQ收益率不斷攀升,價格走勢向好。

如果你想要知道QQQ即時的價格走勢,

你可使用以下幾種方法:

- 股市交易平台和經紀商:許多股市交易平台和經紀商提供股價走勢圖表。如果您已經在某個平台擁有交易賬戶,你可以在該平台上查看QQQ的股價走勢

- 財經新聞網站:像Yahoo Finance、Google Finance、MarketWatch等財經新聞網站,提供免費的股票走勢查詢服務,你可以在這些網站上查看QQQ的最新股價走勢

- 手機App:許多手機應用程序(如:Yahoo Finance、Robinhood、TradingView等)也提供股價走勢查詢功能,你可以在手機上安裝這些應用程序,來查看QQQ的股價走勢

QQQ投資風險

知道了QQQ成分股之後,也要知道投資QQQ的風險。

在過去的10年中,QQQ的「回檔風險」平均落在「20%-30%」之間。2018年底,由於全球股市的普遍下跌,QQQ經歷了約20%的回檔;2020年初COVID-19疫情爆發時,QQQ的回檔也達到了30%左右。但是如果遇到2000年網路泡沫,Nasdaq指數從2000年3月10日(峰值)到2002年10月9日(谷底),直接下跌了約78%。因為QQQ追踪Nasdaq-100指數,它也經歷了同樣程度的回檔。

也就是說,長期持有QQQ一定會遇到大幅波動的情況,所以你要有心理準備。

如果你個性最多只能承受10%到20%的波動,建議這類偏重成長、風險集中的ETF就不要投資。但如果你的投資個性比較冒險進取,而且對科技行業的成長獲利很感興趣,你就不要錯過!

ETF的過往報酬並不代表未來績效,尤其是以科技股為主要持股的QQQ波動相當大!你應該根據自己的風險承受能力和投資目標,更深入了解QQQ成分股情況,再自行判斷是否要投資!

什麼是「回檔風險」?

回檔風險可以想象成你在爬山時,所遇到的下滑。

當你在征服一座山峰時,你會不時遇到一些陡峭的地段,需要下滑一段距離。

這就像投資市場中的回檔風險:當股票或基金的價格達到高點後,可能會出現一段跌幅。

回檔風險衡量的就是這段跌幅所占的百分比,它可以幫助投資者了解在市場不利變化時,他們的投資可能會下滑多少,進而做出更明智的投資決策。

QQQ優缺點,有哪些?

QQQ的優點

成長幅度大

QQQ成分股包括許多美國領先的科技和創新型公司,強勁的增長幅度為投資人帶來很不錯的報酬率!QQQ目前10年年化報酬率約20%。當然,他的波動也大,虧損時的幅度也大噢!

管理費用較低

與其他的ETF相比,QQQ的內扣費用只有0.2%相對較低,有助於提高投資回報。

持股分布多元化

QQQ成分股有100家左右,不同類型的公司股票,降低單一股票風險,為投資者提供多元化投資機會。

交易靈活度高

作為ETF,QQQ在交易時間內可以隨時買賣,具有高度的流動性。

QQQ的缺點

過度集中少數公司

雖然QQQ成分股包括100家公司,但其中前10大持股占比高,導致過度集中,增加投資風險。

在過去的10年中,QQQ的「回檔風險」平均落在20%-30%之間,甚至遇到一些特殊情況,例如:2000年網路泡沫化,直接下跌了快80%!波動幅度很大

偏重科技行業

QQQ成分股的組合,偏重科技和創新型企業,在科技行業波動時,受到會有較大的影響。

缺乏主動管理

作為ETF,QQQ成分股的投資組合是由追踪的指數決定,無法自己靈活調整,應對市場變化。

| 優點 | 缺點 |

|---|---|

| 1. 成長幅度大 | 1. 過度集中少數公司 |

| 2. 管理費用較低 | 2. 偏重科技行業 |

| 3. 持股分布多元化 | 3. 缺乏主動管理 |

| 4. 交易靈活度高 |

QQQ和其他科技ETF做比較(QQQM、XLK、VGT)

年化報酬率比較

我們比較QQQ與其他科技指數基金的收益表現。以近五年的年化報酬率為例:

- QQQ:年化報酬率約25%

- QQQM:年化報酬率約24.5%(與QQQ相近,但規模較小)

- XLK:年化報酬率約22%

- VGT:年化報酬率約23.5%

從上面看來,QQQ在過去五年中的收益表現相對較好,但與其他科技ETF的差距並不大。

內扣費用與稅務比較

對於投資人來說,ETF的內扣費用與稅務問題,也是一個重要的考慮因素:

- QQQ:費用比率是0.20%

- QQQM:費用比率是0.15%(與QQQ相似,但費用較低)

- XLK:費用比率是0.20%

- VGT:費用比率是0.10%

從內扣費用角度來看,VGT的費用最低,而QQQ與XLK的費用相當。QQQM的費用略低於QQQ。

ETF的稅務問題因投資人在的國家法規不同有差異,因此在選擇基金時,你還需要考慮自己的稅務狀況,才知道綜合評比過後,投資哪一檔科技類的ETF比較划算!

| 比較 因素 | QQQ | QQQM | XLK | VGT |

|---|---|---|---|---|

| 追蹤 指數 | 那斯達克100指數 (NASDAQ-100 Index) | 那斯達克100指數 (NASDAQ-100 Index) | 美國科技精選行業指數 (Technology Select Sector Index) | MSCI美國可投資市場 資訊科技25/50指數 (MSCI US Investable Market Information Technology 25/50 Index) |

| 年化 報酬率 (近5年) | 25% | 24.5% | 22% | 23.5% |

| 費用 比率 | 0.2% | 0.15% | 0.2% | 0.1% |

| 成立 年份 | 1999 | 2020 | 1998 | 2004 |

| 資產 規模(億美元) | 1590 | 58 | 409 | 422 |

| QQQ 成分股 數量 | 100 | 100 | 75 | 340 |

| 投資 風格 | 大型科技公司 | 大型科技公司 | 科技類股 | 科技類股 |

| 股息 收益率 | 0.48% | 0.47% | 1.18% | 0.85% |

誰適合投資QQQ?

第一種:長期投資人

希望長期持有資產的投資人,QQQ是一個很不錯的選擇。

QQQ成分股代表了美國科技產業的核心,購買QQQ就能同時對多家科技、資訊公司投資。因此,長期投資人可通過持有QQQ成分股,來分享美國科技產業整體發展的紅利!

第二種:科技行業愛好者

對於對科技行業特別感興趣的投資人,QQQ可以作為一個理想的投資工具,讓他們將資金投入到許多頂尖的科技公司。

簡單來說,QQQ適合給想投資美國的科技產業,並積極追求成長,而且有風險承受能力的投資人。如果你很擔心風險,就不要投資,或者只是配置少少的比例就好。

投資QQQ的新手建議,是什麼?

第一點、評估風險承受能力

新手投資者在投資QQQ之前,應該先評估自己的風險承受能力。由於QQQ成分股波動性可能較大,如果投資者對此無法接受,則應考慮其他較為保守的投資選擇。

第二點、進行定期定額投資

為了降低進場時機的影響,新手投資者可以考慮進行定期定額投資(Dollar-Cost Averaging, DCA)。這樣可以平均購買成本,降低短期市場波動的影響。

第三點、比較其他投資選擇

新手投資者應該在投資QQQ之前,研究其他類似的科技ETF,比較他們的表現、費用和風險,以便找到最適合自己的投資產品。

QQQETF,怎麼買?

選擇適合的交易平台

- 複委託:對在台灣的投資人,你可以請台灣的券商代為購買。國內常見的複委託券商,可定期定額買QQQ的,像是:富邦、元大、永豐證券、凱基、中國信託等等

- 海外券商:如果你想要自行開戶下單,可以選擇幾家大型美股券商,例如:Firstrade第一證券、盈透證券,或是eToro。他們通常能提供比國內券商,更有競爭力的交易費用,和較低的匯兌成本

基本操作流程(海外券商)

- 開戶:首先,投資者需要在選定的交易平台開立一個美股交易帳戶

- 入金:將資金轉入美股交易帳戶。不同的交易平台可能會有不同的入金方式,需要按照平台要求操作

- 下單:在交易平台上找到QQQ的代碼(QQQ),並輸入購買數量、價格等信息,提交買單。通常可以選擇市價單或限價單,根據自己的需求選擇合適的下單方式

- 確認成交:在買單成交後,投資者可以在帳戶中查看持有的QQQ份額

通過以上的流程,你可以輕鬆買到QQQ。不過,在實際操作過程中,不同平台還是有不同的細節,建議你多加留意交易平台的使用教學。你可以參考:

■延伸閱讀|第一證券Firstrade開戶教學!5分鐘告訴你入金、出金和股息再投入「完整流程」怎麼做?

QQQ的評價與建議

當提到QQQ這個知名的科技ETF時,許多人認為它是一個很好的入門美股科技股的投資工具,可以讓他們輕鬆地分享到許多知名科技公司的成長潛力。

QQQ在過去的歷史中,資產規模大,也表現出了相當不錯的收益表現,尤其內扣費用在ETF中算中等,這點有助於提高最後的投資回報。

但是,有些人對QQQ成分股的過度集中度表示擔心,認為前10大持股的比重超過50%並集中科技股,可能會影響投資組合的風險分散。因此,在投資QQQ時,你應該還要留意風險和波動大的特點。

QQQ常見問題Q&A

QQQ和其他科技ETF,有什麼區別?

A: QQQ主要追踪納斯達克100指數,包括主要的科技和互聯網公司。

其他科技ETF,如XLK和VGT,分別追踪S&P 500科技指數和MSCI美國IMI信息技術指數。不同ETF追踪的指數、成分股和比重有差別,你應該根據自己的需求選擇合適的科技ETF。

QQQ適合長期投資嗎?

A: QQQ有良好的歷史收益表現,並追踪很多優質的科技公司。

對希望分享科技行業成長潛力的長期投資人,QQQ可作為一個不錯的選擇。可是,它的波動平均有20到30%,你應該根據自己的風險承受能力,和投資目標來評估是否適合長期持有。

投資QQQ的風險,有哪些?

A: 投資QQQ的風險,包括:市場風險、波動性風險、以及集中度風險。

QQQ成分股主要是科技股,這些股票的價格波動可能較大。此外,QQQ成分股的前10大持股比重高達53%,可能影響整體投資組合的風險分散。

投資QQQ是否需要,定期調整投資組合?

A: QQQ是一個追踪納斯達克100指數的被動管理基金,它會定期自動調整其成分股,以反映指數的變化。投資人不需要調整投資組合。

我需要多少錢,才能開始投資QQQ?

A: QQQ的價格在不同時間可能會有所不同。QQQ的單股價格約為$380。如果你想購買一股QQQ,至少需要投資約$380。請注意,價格會隨著市場變動而變化噢!

如果你選擇的交易平台,允許購買部分股份,你就可以用更少的資金開始投資。

我如何追踪QQQ的表現?

A: 你可通過各大財經網站、交易平台或金融APP追踪QQQ的價格、成交量和其他相關的數據。

另外,你還可以關注QQQ的Invesco網站,了解基金和QQQ成分股的最新資訊!

簡單來說,QQQ是一款追蹤美國頂尖科技股的ETF,具有高度成長性和風險承受度。適合想分散投資科技股、積極追求成長的你。

因為QQQ成分股集中於高估值大型成長股,可能在獲利不如預期,或經濟衰退時出現強烈回檔。

建議風險承受力較低的投資者,需謹慎配置,或考慮其他類型的ETF,例如:VOO。但是作為科技類股中最具代表性的ETF,QQQ在過去十年表現優異,還是一個很不錯的選擇!

如果你想對「美股ETF」了解更多,請看以下推薦的文章:

■延伸閱讀|2023美股ETF推薦!【精選15檔】最熱門的ETF,從此跟新手說掰掰!

■延伸閱讀|VOO配息有多少?1次帶你看懂VOOETF最完整解析:成分股、年化報酬率和投資心得!

■延伸閱讀|VTI配息、VTI年化報酬率,怎麼看?3分鐘帶你一次掌握「最完整的美股VTI 」 !

本篇重要心法:

簡單來說,QQQ適合給想投資美國的科技產業,並積極追求成長,而且有風險承受力的投資人。

QQQ讓你在市場中,找到一顆明亮的指引之星!